ธุรกิจไทยบนเส้นทางเปลี่ยนผ่าน: จากสัญญาณปี 2025 สู่จุดตัดสินใจใหม่ในปี 2026

29 มกราคม 2569

Business Leader / กองบรรณาธิการ THE LEADERS

ปี 2025 นับเป็นปีที่การส่งออกไทยกลับมา เติบโตแรง อีกครั้ง มูลค่าส่งออกทั้งปีอยู่ที่ 339,635 ล้านดอลลาร์สหรัฐ ขยายตัวสูงถึง 12.9% สูงสุดในรอบ 4 ปี และสูงกว่าที่หลายสำนัก—including SCB EIC และกระทรวงพาณิชย์—เคยประเมินไว้ ขณะเดียวกัน เดือนธันวาคม 2025 เองก็ตอบโจทย์บทสรุป “ปิดปีสวย” ด้วยมูลค่าส่งออก 28,835 ล้านดอลลาร์สหรัฐ โตแรง 16.8% เมื่อเทียบกับปีก่อนหน้า สูงกว่าที่ตลาดคาดอย่างชัดเจน

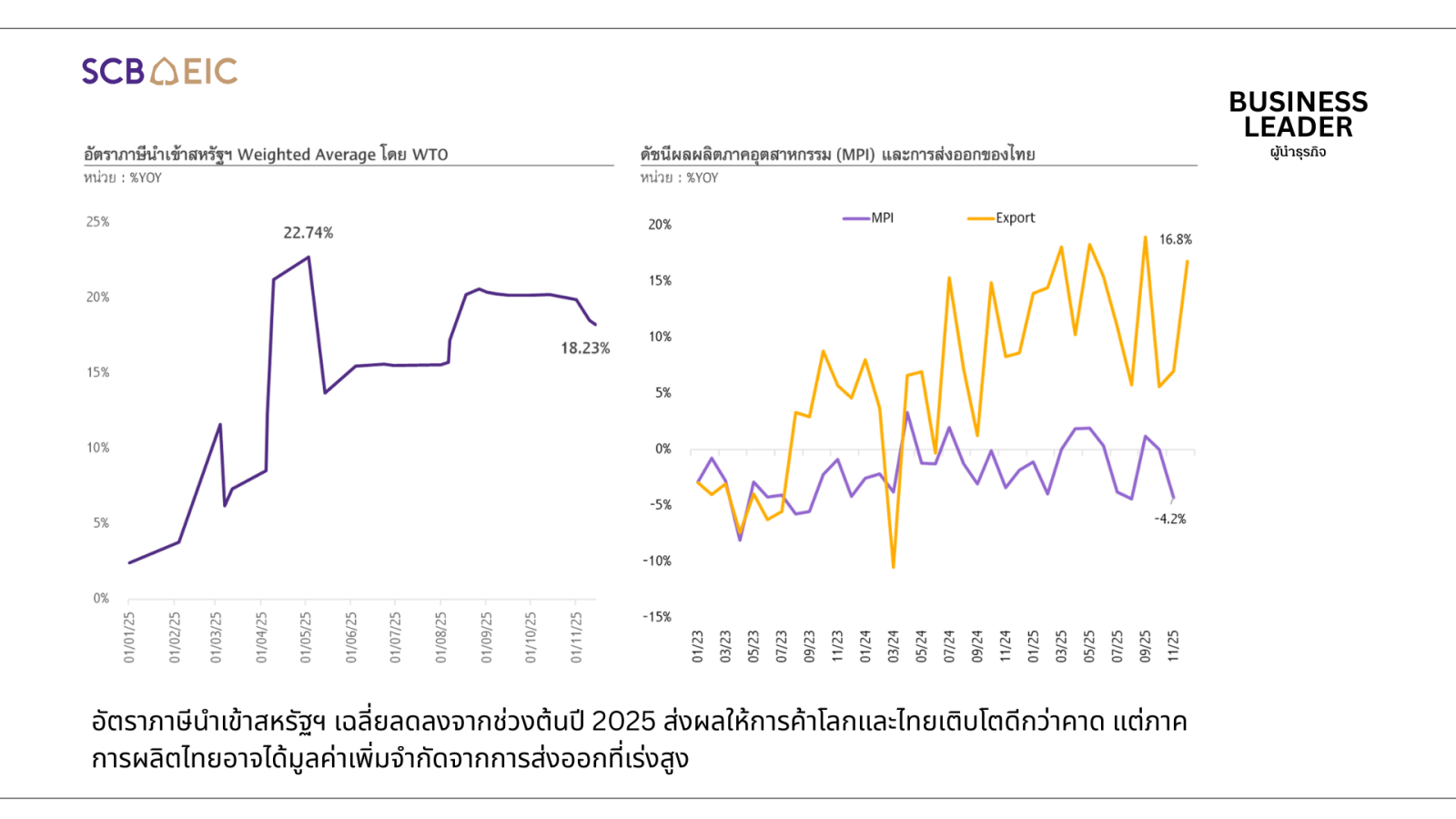

อย่างไรก็ดี ตัวเลข “นำเข้า” ก็เร่งตัวไม่แพ้กัน มูลค่านำเข้ารวมปี 2025 ขยายตัว 12.9% เท่ากับฝั่งส่งออก และสูงสุดในรอบ 4 ปีเช่นกัน ขณะที่ดัชนีผลผลิตภาคอุตสาหกรรม (MPI) ไม่ได้เติบโตสอดคล้องกับตัวเลขส่งออกที่เร่งขึ้นมากนัก สะท้อนว่าเม็ดเงินที่แท้จริงจากการส่งออกซึ่งตกค้างในระบบเศรษฐกิจไทยอาจมีจำกัด นี่คือภาพ “โตแรงแต่มูลค่าเพิ่มบาง” ที่ผู้ประกอบการส่งออกต้องอ่านให้ออกและเตรียมปรับตัว

ทำไมส่งออกปี 2025 ถึงพุ่งแรง: 4 แรงหนุนสำคัญ

SCB EIC ชี้ว่ามีอย่างน้อย 4 ปัจจัยหลักที่ผลักดันให้ส่งออกไทยปี 2025 ทำผลงานโดดเด่น

-

สหรัฐฯ เก็บภาษี “จริง” เบากว่าที่ขู่ไว้

-

อัตราภาษีนำเข้าของสหรัฐฯ ที่ใช้จริงในช่วงปลายปี 2025 เฉลี่ยราว 18.2% หรือ “ต่ำ” กว่าที่ WTO เคยประเมินไว้ราว 22.7% ในช่วงต้นปี

-

สำหรับไทย ภาษีนำเข้าที่สหรัฐฯ ตั้งเพิ่มลดลงจากเดิมราว 36% เหลือราว 19% ใกล้เคียงคู่แข่งในภูมิภาค ทำให้ไทยไม่ได้เสียความสามารถการแข่งขันมากอย่างที่เคยกังวล

-

ที่สำคัญ สหรัฐฯ เลื่อนวันบังคับใช้ภาษีนำเข้าชุดใหม่จากเมษายนไปสิงหาคม ทำให้ผู้ส่งออกไทยมีเวลา “เร่งส่งออกก่อนภาษีใหม่” ได้ยาวขึ้น และดันยอดทั้งปีไปได้ไกล

-

-

วัฏจักรขาขึ้นของสินค้าอิเล็กทรอนิกส์

-

อิเล็กทรอนิกส์กลายเป็น “ดาวเด่น” ของปี 2025 มีสัดส่วน 21.5% ของมูลค่าส่งออกทั้งหมด เพิ่มจาก 17.6% ในปี 2024

-

แรงหนุนมาจากเทรนด์ลงทุนเทคโนโลยี AI และ Data center ทั่วโลกที่ยังร้อนแรง ทำให้ความต้องการเซมิคอนดักเตอร์ แผงวงจร และอุปกรณ์อิเล็กทรอนิกส์สมัยใหม่เพิ่มขึ้นต่อเนื่อง

-

มูลค่าส่งออกสินค้าอิเล็กทรอนิกส์ไทยทั้งปีเติบโตกว่า 38.3% และมีส่วนผลักดันการเติบโตของการส่งออกทั้งหมด (CTG) ราว 6.7% จาก 12.9% ทั้งปี

-

-

ทองคำ: ตัวช่วยสำคัญในโลกเสี่ยงสูง

-

การส่งออกทองคำไม่ขึ้นรูปขยายตัวถึง 48.5% จากทั้งปัจจัยราคาทองคำถีบตัวขึ้น และความต้องการถือทองคำเป็นสินทรัพย์ปลอดภัยที่สูงขึ้น

-

ทองคำมีส่วนช่วยการเติบโตของส่งออกทั้งปีราว 1.4% และถ้ารวม “ทองคำพิเศษ” ที่ส่งออกไปอินเดียในช่วงไตรมาสแรก จะคิดเป็นผลบวกต่อการเติบโตรวมราว 2.2%

-

-

สงครามการค้าจีน–สหรัฐฯ ผ่อนคลาย

-

สหรัฐฯ ลดกำแพงภาษีนำเข้าจากจีนลงมาเหลือเพียงประมาณ 20% จากที่เคยพุ่งเกิน 100% ในช่วงต้นปี 2025

-

ผลคือภาพรวมเศรษฐกิจและการค้าโลก “ดีเกินคาด” เช่น WTO ปรับประมาณการปริมาณการค้าโลกปี 2025 จากเดิมคาดหดตัว -0.2% มาเป็นขยายตัว 2.4%

-

ไทยจึงได้อานิสงส์ในตลาดหลักนอกสหรัฐฯ ด้วย ทั้งจีน สหภาพยุโรป และอาเซียน-5 ที่มูลค่าส่งออกไทยไปยังตลาดเหล่านี้ขยายตัว 12.6%, 8.5% และ 6.9% ตามลำดับ

-

สหรัฐฯ อิเล็กทรอนิกส์ และทองคำ: ตัวละครหลักของผู้ส่งออกไทย

สหรัฐฯ ยังคงเป็นตลาดทำเงินอันดับหนึ่งของการส่งออกไทย โดยเดือนธันวาคม 2025 การส่งออกไปสหรัฐฯ พุ่ง 54.3% จากปีก่อน แม้หลายสินค้าถูกขึ้นภาษี แต่หักอิเล็กทรอนิกส์ออกยังโต 21.7% สะท้อนดีมานด์ที่แข็งแรง สินค้าเด่น ได้แก่ คอมพิวเตอร์ โทรศัพท์ หม้อแปลง เครื่องจักรกล และแอร์ หลายรายการโตเลขสอง–สามหลัก ทั้งปี 2025 การส่งออกไทยไปสหรัฐฯ โต 32% จาก 13.6% ในปี 2024 และช่วยดันการส่งออกไทยรวมคิดเป็นราว 5.8% จากการเติบโต 12.9% ทั้งปี

สหรัฐฯ: ตลาดทำเงินอันดับหนึ่ง

-

เดือนธันวาคม 2025 การส่งออกไทยไปสหรัฐฯ โตพุ่งถึง 54.3% เทียบปีก่อน จาก 37.9% ในเดือนพฤศจิกายน

-

แม้หลายสินค้าเผชิญกำแพงภาษีที่สูงขึ้นแล้ว แต่หากหักสินค้าอิเล็กทรอนิกส์ออก การส่งออกไปสหรัฐฯ ยังโต 21.7% สะท้อนดีมานด์สินค้าจากไทยที่ยังแข็งแรง

-

สินค้าที่โดดเด่นคือเครื่องคอมพิวเตอร์และส่วนประกอบ เครื่องโทรศัพท์และอุปกรณ์ หม้อแปลงไฟฟ้า เครื่องจักรกล และเครื่องปรับอากาศ ซึ่งหลายรายการโตเลขสอง–สามหลัก เช่น คอมพิวเตอร์โตถึง 123% โทรศัพท์ 117.3% หม้อแปลง 86.6%

-

เฉพาะการส่งออกไปสหรัฐฯ ในเดือนธันวาคม มีส่วนผลักดันให้การส่งออกรวมของไทยขยายตัวถึง 10.2% จาก 16.8% ทั้งหมดในเดือนนั้น

เมื่อมองทั้งปี การส่งออกไทยไปสหรัฐฯ โตถึง 32% จาก 13.6% ในปี 2024 และมีส่วนผลักดันการเติบโตการส่งออกไทยรวมราว 5.8% ของ 12.9% ทั้งปี

อิเล็กทรอนิกส์: โซ่ข้อสำคัญของห่วงโซ่โลก

สินค้าอิเล็กทรอนิกส์กำลังกลายเป็นฟันเฟืองสำคัญในห่วงโซ่การค้าโลกของไทย การส่งออกเติบโตต่อเนื่องยาวนานหลายเดือนและเร่งตัวขึ้นอย่างชัดเจน โดยเฉพาะในตลาดหลักที่ส่วนใหญ่ยังขยายตัวได้ดี ทั้งในประเทศพัฒนาแล้วและเศรษฐกิจเกิดใหม่ สะท้อนบทบาทของไทยในฐานะฐานการผลิตและศูนย์กลางซัพพลายเชนอิเล็กทรอนิกส์ที่สำคัญของภูมิภาค โดยเฉพาะการเติบโตของตลาดใหญ่ในอเมริกาและเอเชีย ทำให้สินค้าอิเล็กทรอนิกส์กลายเป็นแรงขับหลักที่หนุนให้มูลค่าการส่งออกรวมของไทยขยับขึ้นอย่างมีนัยสำคัญ

-

การส่งออกสินค้าอิเล็กทรอนิกส์เดือนธันวาคม 2025 โตถึง 52.8% ต่อเนื่องจาก 46.2% ในเดือนพฤศจิกายน และ 38.8% ในเดือนตุลาคม โดยโตติดต่อกันแล้ว 21 เดือน

-

ในตลาดหลัก 15 แห่งของสินค้าอิเล็กทรอนิกส์ไทย มีถึง 13 ตลาดที่ส่งออกขยายตัว และ 10 ตลาดโตเกิน 15% โดยเฉพาะสหรัฐฯ เม็กซิโก และอินเดีย ที่โต 114.2%, 122.8% และ 152.6% ตามลำดับ

-

เฉพาะอิเล็กทรอนิกส์มีส่วนช่วยให้การส่งออกรวมเดือนธันวาคมเติบโต 10.1% จาก 16.8% ทั้งเดือน ซึ่งมากกว่าครึ่งหนึ่งของการเติบโตทั้งหมด

ทองคำ: หนุนตัวเลข แต่ไม่ใช่ฐานถาวร

การเคลื่อนไหวของทองคำกลับมามีบทบาทสำคัญต่อภาพรวมการส่งออกไทยอีกครั้งในช่วงปลายปี หลังจากหดตัวต่อเนื่อง ทองคำไม่ขึ้นรูปพลิกกลับมาขยายตัวแรง ช่วยหนุนตัวเลขการส่งออกรวมให้ดีดขึ้นอย่างมีนัยสำคัญ อย่างไรก็ตาม บทบาทของทองคำยังถูกมองว่าเป็นปัจจัยชั่วคราวมากกว่าฐานการเติบโตถาวร เพราะฝั่งนำเข้าทองคำก็เร่งตัวตามไปด้วย สะท้อนว่าไทยนำเข้าเพื่อทดแทนปริมาณที่ส่งออกและอาจเป็นส่วนหนึ่งของการสะสมสินทรัพย์ในประเทศมากกว่าการสร้างมูลค่าเพิ่มจากการผลิต

-

ทองคำไม่ขึ้นรูปพลิกกลับมาขยายตัว 163.6% ในเดือนธันวาคม หลังจากหดตัวแรงสองเดือนติด

-

ทองคำมีส่วนผลักดันให้ส่งออกรวมเดือนธันวาคมเติบโต 2.7% จาก 16.8% ทั้งหมด

-

ฝั่งนำเข้าทองคำก็เพิ่มขึ้นกว่า 36% ในปี 2025

สำหรับผู้ประกอบการ ตัวเลขทองคำจึงต้องอ่านอย่างมีสติ เพราะแม้ช่วยให้ตัวเลขส่งออกดูสวย แต่ไม่ได้สะท้อนความสามารถการผลิตเชิงโครงสร้างของประเทศเท่าอุตสาหกรรมอิเล็กทรอนิกส์หรือสินค้าอุตสหกรรมอื่นๆ

ด้านมืดที่ต้องมอง: นำเข้าพุ่ง ดุลการค้าขาดดุล และมูลค่าเพิ่มที่จำกัด

ตัวเลขส่งออกไทยปี 2025 ที่โดดเด่นมีด้านมืดซ่อนอยู่ ทั้งการนำเข้าที่พุ่งขึ้นตามไปจนดุลการค้ากลับมาติดลบสูงสุดในรอบหลายปี ส่วนใหญ่เป็นการนำเข้าวัตถุดิบ ชิ้นส่วนกึ่งสำเร็จรูป และสินค้าทุนสำหรับผลิตสินค้าเทคโนโลยี ส่งสัญญาณว่ามูลค่าเพิ่มจริงในประเทศยังจำกัด ขณะที่ดัชนีผลผลิตอุตสาหกรรมไม่ได้เติบโตสอดคล้องกับการส่งออก ผู้ประกอบการจึงไม่ควรมองแค่ยอดขายต่างประเทศ แต่ต้องประเมินกำไรสุทธิ ความเปราะบางของห่วงโซ่การผลิต และความเสี่ยงจากต้นทุนและค่าเงินไปพร้อมกัน

-

นำเข้าโตพอ ๆ กับส่งออก

-

มูลค่านำเข้าเดือนธันวาคม 2025 อยู่ที่ 29,280.4 ล้านดอลลาร์สหรัฐ โต 18.8% สูงกว่าที่ตลาดคาด

-

ทั้งปี 2025 มูลค่านำเข้ารวมอยู่ที่ 344,943 ล้านดอลลาร์สหรัฐ เพิ่มขึ้น 12.9% เท่ากับฝั่งส่งออก และสูงสุดในรอบ 4 ปี

-

-

ไทยขาดดุลการค้าสูงสุดในรอบ 3 ปี

-

เดือนธันวาคม 2025 ไทยขาดดุลการค้า 352 ล้านดอลลาร์สหรัฐ แม้จะน้อยลงจากเดือนก่อนที่ขาดดุลกว่า 2,726.9 ล้านดอลลาร์สหรัฐ

-

ทั้งปี 2025 ไทยขาดดุลการค้าในระบบศุลกากรสูงถึง 5,307.9 ล้านดอลลาร์สหรัฐ ถือว่าสูงสุดในรอบ 3 ปี

-

-

นำเข้าหนักในวัตถุดิบ–กึ่งสำเร็จรูป และสินค้าทุน

-

สินค้าวัตถุดิบและกึ่งสำเร็จรูปนำเข้าโต 17.9% และสินค้าทุนโต 20.3% มีส่วนผลักดันการเติบโตของนำเข้ารวมถึง 12.5% ของ 12.9% ทั้งปี

-

รายการสำคัญคือแผงวงจรไฟฟ้า ไดโอด ทรานซิสเตอร์ วงจรพิมพ์ และเครื่องจักรไฟฟ้า–เครื่องจักรกล ซึ่งสะท้อนว่าประเทศไทยยังต้องพึ่งพาการนำเข้าชิ้นส่วนต้นน้ำและกลางน้ำจำนวนมากเพื่อผลิตสินค้าอิเล็กทรอนิกส์และสินค้าเทคโนโลยีส่งออก

-

จีนและไต้หวันเป็นแหล่งนำเข้าหลัก โดยมูลค่านำเข้าจากจีนโต 33.5% และจากไต้หวันโต 23.5% คิดเป็นประมาณ 10.4% ของการเติบโตนำเข้าไทยทั้งหมด

-

-

ดัชนีผลผลิตอุตสาหกรรมไม่สอดคล้องกับตัวเลขส่งออก

-

MPI ของไทยไม่ได้ขยายตัวดีเท่าตัวเลขส่งออกที่เร่งขึ้นอย่างมาก

-

SCB EIC มองว่าสิ่งนี้สะท้อนว่า “มูลค่าเพิ่มที่แท้จริง” จากการส่งออกอาจจำกัด เพราะไทยยังเน้นผลิตปลายน้ำ ใช้วัตถุดิบและชิ้นส่วนจากต่างประเทศจำนวนมาก

-

สำหรับผู้ประกอบการ ภาพนี้แปลว่า แม้ยอดขายจากต่างประเทศจะดูดี แต่กำไรสุทธิและความแข็งแรงของห่วงโซ่การผลิตในประเทศอาจไม่ได้ดีตามไปแบบอัตโนมัติ โดยเฉพาะหากค่าเงินบาทแข็งและต้นทุนวัตถุดิบ–ชิ้นส่วนจากต่างประเทศไม่ลดลง

มองไปข้างหน้า: ปี 2026 ส่งออกแผ่วลง แต่ยังมีโอกาสให้คว้า

ณ สิ้นปี 2025 SCB EIC ประเมินว่าส่งออกไทยปี 2026 มีแนวโน้ม “ชะลอตัวลงมาก” โดยคาดว่าอาจหดตัวราว -1.5% ตามทิศทางการค้าโลกและฐานที่สูงของปี 2025 อย่างไรก็ตาม ยังมี “Upside” หรือช่องทางให้สถานการณ์ดีกว่าคาด หากผู้เล่นในระบบพร้อมปรับตัว

ปัจจัยกดดันที่ต้องรับมือ

-

มาตรการภาษีของสหรัฐฯ ภายใต้รัฐบาลทรัมป์ 2.0 จะเริ่มส่งผลเต็มรูปแบบในปี 2026 ทำให้เศรษฐกิจและปริมาณการค้าโลกมีแนวโน้มชะลอตัว

-

แรงหนุนพิเศษหลายอย่างในปี 2025 เช่น การเร่งส่งออกก่อนภาษี (Front-loading) และการส่งออกทองคำพิเศษไปอินเดีย จะไม่เกิดซ้ำในปี 2026

-

ค่าเงินบาทที่มีแนวโน้มแข็งค่า อาจบั่นทอนความสามารถการแข่งขันของสินค้าไทยในตลาดโลก หากผู้ประกอบการไม่เร่งเพิ่มประสิทธิภาพและมูลค่าเพิ่มต่อหน่วยสินค้า

ปัจจัยบวกที่ยังมีอยู่

-

การค้าโลกยังโต แม้ช้าลง

-

IMF ณ มกราคม 2026 คาดปริมาณการค้าโลกขยายตัว 2.6% ในปีนี้ แม้ต่ำกว่า 4.1% ในปี 2025 แต่ดีกว่าประมาณการเดิมที่ 2.3%

-

-

กระแสลงทุนดิจิทัลและ AI ยังไม่จบ

-

การลงทุนด้านดิจิทัล Data center และ AI ยังมีแนวโน้มขยายตัวต่อในปี 2026 แม้จะชะลอบ้างจากปีก่อน

-

สัญญาณจากข้อมูลส่งออกเกาหลีใต้ 20 วันแรกของเดือนมกราคม 2026 สะท้อนว่าการส่งออกเซมิคอนดักเตอร์ยังโตแรงถึง 70.2% และอุปกรณ์สื่อสารไร้สายโต 48% เป็นภาพสะท้อนดีมานด์โลกที่ยังแข็งแรงในสินค้าเทคโนโลยี

-

-

ทองคำยังเป็นสินทรัพย์ปลอดภัย

-

ความเสี่ยงภูมิรัฐศาสตร์ในยุคทรัมป์ 2.0 ยังคงสูง ทำให้ความต้องการสะสมทองคำยังอยู่ในระดับมาก

-

สภาทองคำโลกชี้ว่าธนาคารกลางทั่วโลกยังคงเป็น “ผู้ซื้อมากกว่าผู้ขาย” ในตลาดทองคำเพื่อสะสมทุนสำรอง

-

สำนักวิจัยด้านการลงทุนหลายแห่งมองว่าราคาทองคำมีแนวโน้มขยับขึ้นต่อ ซึ่งจากประสบการณ์ในอดีต การส่งออกทองคำของไทยเคลื่อนไหวสอดคล้องกับราคาทองคำโลก

-

SCB EIC ระบุว่าจะทบทวนและเผยแพร่ประมาณการส่งออกไทยปี 2026 อีกครั้งในเดือนกุมภาพันธ์ ขณะที่กระทรวงพาณิชย์ประเมินกรอบการเติบโตของมูลค่าส่งออกไทยปี 2026 ไว้ในช่วง -3.1% ถึง +1.1%

ข้อแนะนำเชิงกลยุทธ์สำหรับผู้ประกอบการส่งออกไทย

เมื่ออ่านภาพรวมทั้งหมดแล้ว ผู้ประกอบการส่งออกไทยควรมอง “ปี 2025–2026” เป็นช่วงหัวเลี้ยวหัวต่อสำคัญ จากยุค “โตแรงเพราะแรงส่งชั่วคราว” ไปสู่ยุคที่ต้องสร้าง “มูลค่าเพิ่มยั่งยืน” ด้วยตัวเอง ข้อเสนอเชิงปฏิบัติที่ควรพิจารณา มีดังนี้

-

ปรับพอร์ตสินค้าและตลาดให้สอดคล้องเทรนด์โลก

-

หากอยู่ในซัพพลายเชนอิเล็กทรอนิกส์ หรือสินค้าเกี่ยวกับดิจิทัลและ AI ควรเร่งยกระดับคุณภาพ มาตรฐาน และการรับรอง เพื่อต่อยอดเข้าไปอยู่ใน Tier ที่สูงขึ้นของห่วงโซ่มูลค่า เช่น ชิ้นส่วนที่มีเทคโนโลยีสูงขึ้น หรือบริการหลังการขายที่เป็น Value-added service

-

ผู้ประกอบการที่ยังพึ่งตลาดสหรัฐฯ เป็นหลัก ควรกระจายความเสี่ยงไปยังจีน สหภาพยุโรป และอาเซียน-5 ซึ่งแสดงให้เห็นแล้วว่ามีศักยภาพเติบโตดีในปี 2025

-

-

ลดการพึ่งพาวัตถุดิบและชิ้นส่วนจากต่างประเทศในระยะยาว

-

ผลการนำเข้าแสดงชัดว่าไทยยังต้องพึ่งพาแผงวงจรไฟฟ้า ไดโอด ทรานซิสเตอร์ วงจรพิมพ์ และเครื่องจักรจากจีนและไต้หวันในสัดส่วนสูง

-

ในระยะกลาง–ยาว ผู้เล่นไทยควรร่วมมือกันสร้างระบบผู้ผลิตต้นน้ำและกลางน้ำในประเทศมากขึ้น ผ่านการลงทุนร่วม การดึงเทคโนโลยีจากต่างชาติ และการสร้างคลัสเตอร์อุตสาหกรรม เพื่อรักษามูลค่าเพิ่มไว้ในประเทศให้มากที่สุด

-

-

วางแผนรับมือภาษีสหรัฐฯ รอบใหม่อย่างมีกลยุทธ์

-

ผู้ส่งออกไปสหรัฐฯ ต้องติดตามรายละเอียดภาษีใหม่อย่างใกล้ชิด ทั้งในมิติเฉพาะสินค้า HS Code และกฎถิ่นกำเนิดสินค้า (ROO)

-

ปรับโครงสร้างห่วงโซ่อุปทาน เช่น แหล่งที่มาของวัตถุดิบ สถานที่ประกอบการผลิต และการใช้เขตการค้าเสรีที่ไทยมีอยู่ เพื่อให้ได้สิทธิประโยชน์ทางภาษีที่ดีที่สุด

-

-

บริหารความเสี่ยงอัตราแลกเปลี่ยนและราคาทองคำ

-

สำหรับผู้ประกอบการที่มีรายได้เป็นดอลลาร์สหรัฐ แต่ใช้วัตถุดิบสัดส่วนมากจากจีน ไต้หวัน และตลาดอื่น ควรใช้เครื่องมือป้องกันความเสี่ยงอัตราแลกเปลี่ยนอย่างจริงจัง ทั้ง Forward, Options หรือโครงสร้างทางการเงินที่ธนาคารเสนอ

-

ผู้ที่เกี่ยวข้องกับการค้าทองคำหรือสินค้าที่เคลื่อนไหวตามราคาทอง ควรกำหนดนโยบาย Hedging ชัดเจน เพราะราคาทองคำในปี 2026 มีแนวโน้มผันผวนสูงตามความเสี่ยงภูมิรัฐศาสตร์

-

-

เปลี่ยนจาก “ส่งออกปริมาณ” สู่ “ส่งออกมูลค่า”

-

ตัวเลข MPI ที่ไม่ไปกับการส่งออก คือสัญญาณว่าประเทศไทยยังไม่ได้เพิ่ม Productivity และมูลค่าเพิ่มเชิงโครงสร้างมากพอ

-

ผู้ประกอบการควรลงทุนใน R&D การออกแบบสินค้า แบรนด์ และบริการเสริม เพื่อให้สามารถตั้งราคาสูงขึ้นต่อหน่วย และลดการพึ่งพาแรงงานราคาถูกและวัตถุดิบจากต่างประเทศ

-

ผู้ส่งออกต้องเร่งเปลี่ยนจาก “ส่งออกปริมาณ” สู่ “ส่งออกมูลค่า”

เพื่อลดความเสี่ยงและรักษาการเติบโตระยะยาว

แหล่งอ้างอิง: บทวิเคราะห์ “ส่งออกทั้งปี 2025 โตสูงถึง 12.9% ขณะที่ปี 2026 ส่งออกจะแผ่วลงมากจากผลภาษีสหรัฐฯ และฐานสูง” โดย SCB Economic Intelligence Center (SCB EIC), 23 มกราคม 2026 ที่มา